Het kiezen van een broker kan een uitdaging zijn. Om brokers met elkaar te vergelijken kijken de meeste beleggers eerst naar de transactiekosten. Dat is niet verkeerd, maar er zijn ook andere kosten om rekening mee te houden zoals wisselkosten, inningskosten en uitgaande transferkosten.

Klanten van buitenlandse brokers betalen minder kosten maar ze moeten wel een deel van de fiscale administratie zelf in orde brengen. Sommige buitenlandse brokers bieden daarnaast geen Nederlandstalige klantendienst, wat frustrerend kan zijn wanneer problemen de kop opsteken.

Transactiekosten

In de onderstaande tabel kun je de transactiekosten terugvinden voor het verhandelen van effecten op Europese beurzen. Brokers zoals Lynx, Keytrade, MeDirect, Belfius Re=Bel en Bolero behoren momenteel tot de duurste brokers op de markt. De goedkoopste brokers op de markt zijn momenteel DeGiro, Interactive Brokers en eToro. Hierbij moeten wel een paar kanttekeningen gemaakt worden.

Ten eerste zijn er naast transactiekosten ook nog andere kosten om rekening mee te houden. DeGiro rekent bijvoorbeeld ook nog aansluitingskosten aan en eToro hanteert hoge wisselkoersmarges. Ten tweede moet je als belegger meer administratieve verplichtingen zelf in orde brengen, klanten van Interactive Brokers staan bijvoorbeeld zelf in voor het aangeven en betalen van de beurstaks (TOB). Ten derde hebben brokers zoals eToro en Interactive Brokers geen Nederlandstalige klantendienst om hun klanten te helpen.

| Beschrijving | Aandelen | ETF | Obligaties |

| DeGiro | Vanaf € 2 | Vanaf € 2 | Vanaf € 2 |

| Interactive Brokers | Vanaf € 3 | Vanaf € 3 | Vanaf € 2,5 |

| Mexem | Vanaf € 1,8 | Vanaf € 1,8 | Vanaf € 5 |

| Lynx | Vanaf € 6 | Vanaf € 6 | Vanaf € 6 |

| Easybroker | Vanaf € 3 | Vanaf € 3 | Vanaf € 6 |

| Bux Zero | Vanaf € 1,99 | Vanaf € 1,99 | Niet beschikbaar |

| eToro | Vanaf € 0 | Vanaf € 0 | Niet beschikbaar |

| Trade Republic | Vanaf € 1 | Vanaf € 1 | Vanaf € 1 |

| Keytrade | Vanaf € 7,5 | Vanaf € 7,5 | Vanaf € 29,95 |

| MeDirect | Vanaf € 7 | Vanaf € 7 | Vanaf € 15 |

| Saxo | Vanaf € 2 | Vanaf € 2 | Vanaf € 5 |

| Bolero | Vanaf € 7,5 | Vanaf € 7,5 | Vanaf € 7,5 |

| Belfius Re=Bel | Vanaf € 6 | Vanaf € 6 | Niet beschikbaar |

Fiscaliteit

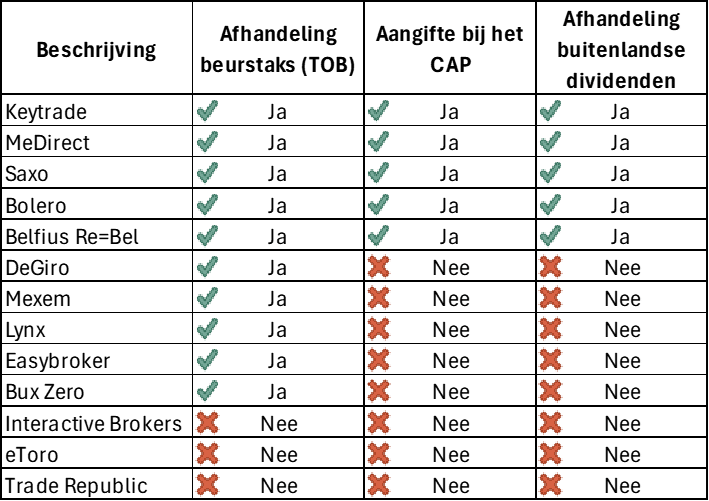

Beleggers hebben een aantal administratieve verplichtingen ten opzichte van de fiscus. De meeste brokers zorgen ervoor dat de beurstaks (TOB) wordt ingehouden. Maar niet alle brokers zorgen ook voor een aangifte bij het CAP of voor het inhouden van de roerende voorheffing op buitenlandse dividenden. In onderstaande tabel kan je een handig overzicht terugvinden.

Afhandeling beurstaks (TOB)

Het berekenen, aangeven en betalen van de beurstaks is een zware administratieve last. Zeker voor beleggers die veel en vaak handelen. Daarom houden de meeste brokers ervoor dat de beurstaks automatisch bij elke transactie wordt ingehouden en doorgestort aan de Belgische fiscus. Enkel klanten van Trade Republic, Interactive Brokers en eToro zijn zelf verantwoordelijk om de beurstaks zelf te betalen aan de fiscus.

Aangifte bij het CAP

Brokers zoals Saxo en Bolero zorgen ervoor dat de effectenrekeningen die zij beheren worden aangegeven bij het Centraal Aanspreekpunt (CAP) van de Nationale Bank van België. Als je broker dit niet doet, moet je de aangifte zelf doen. Gelukkig is de aangifte van een buitenlandse rekening bij het CAP éénmalig en zeer eenvoudig. Een buitenlandse rekening moet wel jaarlijks vermeld worden op de belastingaangifte.

Afhandeling roerende voorheffing

In België is er roerende voorheffing verschuldigd op het ontvangen van buitenlandse dividenden. Voor buitenlandse dividenden geldt een vrijstelling op de eerste 800 euro per belastingplichtige. Ontvang je meer dan 800 euro aan dividenden en houdt je broker deze niet in, dan moet je dit aangeven op je jaarlijkse personenbelasting.

Type rekening

Bij het kiezen van een broker is het belangrijk om rekening te houden wat voor rekening je wilt en tot welke beurzen je toegang wilt. De meeste brokers bieden zowel persoonlijke, gezamenlijke en zakelijke rekeningen aan.

eToro, DeGiro, Bux Zero en Trade Republic bieden daarentegen geen gezamenlijke rekening aan. Hierdoor is het niet mogelijk om bij deze brokers een rekening te openen samen met een partner of familielid. Wil je een effectenrekening op naam van je zoon of dochter openen, dan kan je momenteel enkel terecht bij Interactive Brokers of Keytrade.

Veiligheid

Brokers zijn verplicht om de effecten van hun klanten onder een aparte juridische entiteit onder te brengen. Op die manier kunnen schuldeisers geen aanspraak maken op de effecten van de klanten van de failliete broker. In geval dat een broker failliet gaat kunnen de klanten hun effectenrekening laten overzetten naar een andere broker. Op die manier ben je er als belegger zeker van dat je broker niet gaat lopen met je zuurverdiende centen.

Om zeker te zijn dat een broker zich aan de spelregels houdt is het belangrijk om te kijken of ze onder het toezicht staan van de FSMA of de beurswaakhond uit een ander land. Je kan ook de zwarte lijst van de FSMA raadplegen, bedrijven die hier op staan zijn in het verleden al veroordeeld voor wanpraktijken en zijn daarom absoluut te vermijden. In onderstaande tabel kan je de voornaamste brokers terugvinden die in België hun diensten aanbieden.

Depositogarantiestelsel

Zoals je hierboven kunt zien, zijn de meeste brokers aangesloten bij het depositogarantiestelsel (DGS) en het beleggerscompensatiestelsel (BCS). In geval van een faillissement zorgt het depositogarantiestelsel ervoor dat niet-belegde cashreserves beschermd zijn tot 100.000 euro per rekeninghouder en per financiële instelling.

Introducing brokers zoals Mexem, Lynx en Easybroker maar ook eToro en Interactive Brokers zijn niet aangesloten bij een depositogarantiestelsel. Een uitzondering is Interactive Brokers dat is aangesloten bij het Amerikaanse SIPC. Dit stelsel zorgt voor een betere bescherming , aan zowel Amerikaanse als buitenlandse beleggers, dan het depositogarantiestelsel in Europa.

Beleggerscompensatiestelsel

In het onwaarschijnlijke geval van fraude of wanbeheer kan het gebeuren dat een broker de niet alle effecten aan klanten kan teruggeven. In dat geval zal er een beleggerscompensatiestelsel, ook wel Investor Compensations Scheme, toegepast worden. Deze kan onder bepaalde voorwaarden eventuele verliezen uit niet-geretourneerde effecten compenseren tot 90% met een maximum van 20.000 euro.

De Beleggerscompensatie is, juist zoals het depositogarantiestelsel, afhankelijk van het land waar de broker is gevestigd. In alle landen van de Europese Economische Ruimte (EER) biedt de Beleggerscompensatie de garantie dat je je beleggingen en geld terugkrijgt tot 20.000 euro. Sommige landen, zoals Frankrijk, voorzien een hogere bescherming. Voor klanten van Keytrade zijn de effecten in geval van een faillissement tot maximaal 70.000 euro beschermd, indien deze effecten niet kunnen worden geretourneerd.