Wat is dividendlekkage?

Dividendlekkage, ook wel dividendlek genoemd, is een term die gebruikt wordt om het verlies aan dividendinkomen te omschrijven ten gevolge van belastingen. De voornaamste reden van dividendlekkage is de bronbelasting die wordt geheven door het land waar het dividend uitbetaald wordt, voordat het wordt overgemaakt aan buitenlandse aandeelhouders. Deze bronbelasting wordt niet volledig gecompenseerd door dubbelbelastingverdragen, waardoor een deel van het dividendinkomen verloren gaat.

Hoe ontstaat dividendlekkage?

Een dividendlekkage kan zich op verschillende manieren voordoen. Er kan bijvoorbeeld lekkage optreden binnen een ETF dat niet in staat is of niet de moeite wil doen om het teveel aan betaalde dividendbelasting terug te vorderen.

Een andere vorm van dividendlekkage doet zich voor bij de keuze tussen een distribuerende en accumulerende ETF. In dat geval moet er opnieuw dividendbelasting betaald worden door de belegger zelf, ondanks het feit dat zijn ETF al belasting heeft betaald op de ontvangen dividenden.

Uitkering dividend van een bedrijf aan een fonds

Bijna alle ETF’s beleggen hun fondsen in buitenlandse bedrijven. Wanneer deze buitenlandse bedrijven een dividend betalen, moet hier twee keer dividendbelasting op betaald worden. Een eerste keer in het land waarin het buitenlandse bedrijf is gevestigd en vervolgens nog een keer in het land waarin het fonds geregistreerd staat.

De dividendbelasting dat het fonds moet betalen is gebaseerd op de belastingverdragen tussen enerzijds het land waarin het fonds is gedomicilieerd en anderzijds de landen waarin de bedrijven gedomicilieerd zijn. Belastingverdragen worden afgesloten tussen landen om de belastingdruk op dividenden te verlagen.

Aan de hand van een dubbelbelastingverdrag kan de dividendbelasting verlaagd of teruggevorderd worden. Maar niet alle fondsenbeheerders doen dit omdat het een zeer arbeidsintensief proces kan zijn. Soms kan het ook zijn dat een fonds dividenden ontvangt waarvoor er geen dubbelbelastingverdrag bestaat. Wanneer een fonds het teveel aan betaalde dividendbelasting niet kan of wil terugvorderen, spreken we van dividendlekkage.

Uitkering dividend van een fonds aan een klant

Zoals we hierboven besproken hebben, betaalt een ETF al belastingen op dividenden die ontvangen worden van bedrijven. Wanneer een distribuerende ETF een dividend uitkeert aan zijn klanten, wordt er opnieuw roerende voorheffing ingehouden. Dit gebeurd ondanks het feit dat ETF’s al belastingen hebben betaald op de dividenden die zij van bedrijven hebben ontvangen.

In tegenstelling tot aandelen is het niet mogelijk om de roerende voorheffing terug te vorderen op dividenden die verkregen zijn via een ETF. Wanneer een distribuerende ETF een dividend uitkeert aan een Belgische belastingplichtige, treedt er dus opnieuw dividendlekkage op.

Voorbeelden van dividendlekkage

Voorbeeld 1: dividendlekkage binnen een ETF

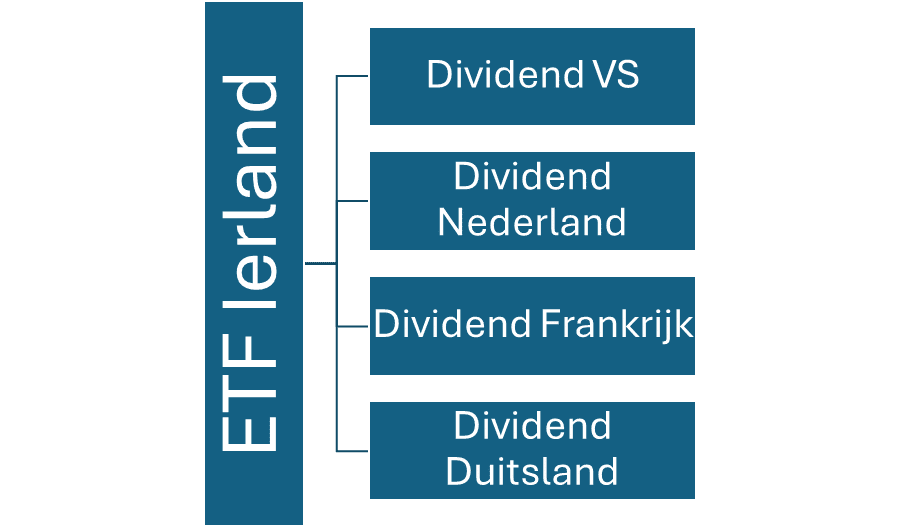

Stel dat een Belgische belegger een ETF koopt dat gedomicilieerd is in Ierland. Deze ETF ontvangt dividenden van bedrijven uit verschillende landen waarop dividendbelasting betaald moet worden. Door gebruik te maken van dubbelbelastingverdragen kan de ETF genieten van een verlaagd tarief.

Alhoewel er een dubbelbelastingverdrag bestaat tussen Duitsland en Ierland voor een verlaagd tarief van 15% (ipv 26,375%), doet deze ETF de moeite niet om voor dit land het teveel aan betaalde dividendbelasting terug te vorderen. Door dit dividendlekkage gaat een rendement van 0,2% verloren.

Voorbeeld 2: dividendlekkage bij uitkering

Stel dat een Belgische belegger overweegt om 10.000 euro te beleggen in een distribuerende ETF dat gevestigd is in Ierland. De ETF heeft 100 miljoen euro aan AUM en ontvangt voor 3 miljoen euro aan dividenden van verschillende bedrijven. Het bruto dividendrendement bedraagt met andere woorden 3% (3 / 100 miljoen euro).

Op deze 3 miljoen euro wordt er dankzij dubbelbelastingverdragen gemiddeld een dividendbelasting van 15% betaald. Hierdoor zakt het rendement van 3% naar 2,55% (3% * (100% – 15%)). Ierland rekent gelukkig geen bijkomende dividendbelasting aan.

Op moment dat de ETF het dividend uitkeert aan onze Belgische belegger, wordt er een roerende voorheffing van 30% ingehouden. Hierdoor zakt het rendement verder weg, van 2,55% naar 1,79% (2,55% * (100% – 30%)). Onze belegger houdt uiteindelijk 179 euro over aan dividenden (10.000 euro * 1,79%).

Onze Belgische belegger bekijkt dit scenario en kiest liever voor een accumulerende ETF. Op die manier kan hij de 30% roerende voorheffing in België vermijden. De accumulerende ETF zal de dividendopbrengsten gebruiken om bijkomende aandelen te kopen waardoor de belegger zijn aandeel in verschillende bedrijven zal stijgen. In plaats van 179 euro in dividenden te ontvangen, zal de ETF voor 255 euro aan bijkomende aandelen voor onze belegger kopen.

ETF’s zonder dividendlekkage

Om een hoger rendement te halen is het voor Belgische belastingplichtigen dus interessant om voor ETF’s zonder dividendlekkage te kiezen. Dit kunnen ze bereiken door te kiezen voor accumulerende ETF’s die in Ierland zijn gedomicilieerd.

Ierland heeft namelijk dubbelbelastingverdragen met de meeste Europese landen en de Verenigde Staten. Hierdoor moet er slechts 15% dividendbelasting betaald worden. En in tegenstelling tot België hanteert de Ierse fiscus geen dividendbelasting.

Omdat er geen dividendbelasting is in Ierland kunnen accumulerende ETF’s die daar gevestigd zijn het dividend herinvesteren zonder dat er in België roerende voorheffing op betaald moet worden. Daarom kiezen heel wat Belgische beleggers voor een accumulerende ETF dat gedomicilieerd is in Ierland.

In onderstaande tabel kan je twaalf ETF’s zonder dividendlekkage vinden die gevestigd zijn in Ierland. Om zeker te zijn dat een ETF gevestigd is in Ierland, kan je kijken naar de eerste twee letters van de ISIN code. In geval dat het land van vestiging Ierland is, begint de ISIN code met de letters ‘IE’.

| Ticker | Name | TER | ISIN |

| SPXS | Invesco S&P 500 UCITS ETF (Acc) | 0,05% | IE00B3YCGJ38 |

| SWRD | SPDR MSCI World UCITS ETF | 0,12% | IE00BFY0GT14 |

| VGVF | Vanguard FTSE Developed World UCITS ETF USD Accumulation (EUR) | 0,12% | IE00BK5BQV03 |

| EMIM | iShares Core MSCI Emerging Markets IMI UCITS ETF | 0,18% | IE00BKM4GZ66 |

| IEMA | iShares MSCI EM UCITS ETF | 0,18% | IE00B4L5YC18 |

| XMME | Xtrackers MSCI Emerging Markets UCITS ETF (Acc) | 0,18% | IE00BTJRMP35 |

| IUSQ | iShares MSCI ACWI UCITS ETF (Acc) | 0,20% | IE00B6R52259 |

| IWDA | iShares Core MSCI World UCITS ETF | 0,20% | IE00B4L5Y983 |

| SSAC | iShares MSCI ACWI UCITS ETF (Acc) | 0,20% | IE00B6R52259 |

| VWCE | Vanguard FTSE All-World UCITS ETF USD Accumulation (EUR) | 0,22% | IE00BK5BQT80 |

| VFEA | Vanguard FTSE Emerging Markets UCITS ETF USD Accumulation (EUR) | 0,22% | IE00BK5BR733 |

| WLDS | iShares MSCI World Small Cap UCITS ETF (Acc) | 0,35% | IE00BF4RFH31 |